Журналист поменял профессию. По воле судьбы и определив для себя все преимущества работы на страховом рынке. В интервью корреспонденту центра деловой информации Kapital.kz финансовый консультант ТОО «Fortune Invest» Гульнар Заирова рассказала о том, какие события в жизни привели ее на рынок страхования и почему именно такой продукт, как страхование жизни, стал основным в ее кейсе.

— Гульнар, оказывается, вы моя коллега…

— Да, в прошлом (улыбается).

— Какая у вас история? Расскажите.

— В моей истории, как мне кажется, нет ничего очень уж необычного, хотя что-то знаковое, судьбоносное определенно прослеживается. Я никогда не думала, что изменю журналистике. Работала в Павлодаре шеф-редактором одного из журналов. В один момент решила ехать в Астану покорять телевизионный рынок. Здесь, в столице, все и случилось в 2009 году. Я попала в аварию, сама была за рулем и сама же виновата в ДТП. В итоге — разбитое лицо, титановая пластина в левой его части, полтора года на больничной койке. Понятно, что эта история вышибла меня из профессии. Очень хорошо помню первый вопрос, который мне задал врач: у вас есть страховка? Конечно, сразу интереса к рынку страхования не возникло. Решение заниматься таким продуктом, как страхование жизни, созрело в разговоре с таким же консультантом, как и я сейчас. Пережив аварию, я понимала, что это нужный, полезный продукт. Ну и долгое время невостребованности на рынке труда сказалось. Так началась моя карьера на страховом рынке.

— Работаете вы при этом сегодня не в страховой компании.

— Верно, я работаю в брокерском агентстве, мы сотрудничаем со страховыми компаниями, продаем страховые полисы. Специализируемся конкретно на страховании жизни. Правильно этот продукт называется «добровольное накопительное страхование жизни с участием в прибыли».

— Давайте подробнее поговорим о самом продукте.

— Человек может накопить необходимую сумму к определенному важному для него сроку (будь то поступление ребенка в вуз, свадьбы детей или выход на пенсию), а также получить надежную страховую защиту от неблагоприятных непредвиденных событий со здоровьем или жизнью на весь период страхового срока. Срок каждый клиент выбирает для себя индивидуально, учитывая свои потребности. Что касается накоплений, то здесь предусматривается два вида доходов: гарантированный основной доход и возможность начисления дивидендов, другими словами, инвестиционный доход.

— Может, разберем на конкретном примере? На языке цифр, так сказать, попробуем рассчитать из конкретных сумм конкретную выгоду.

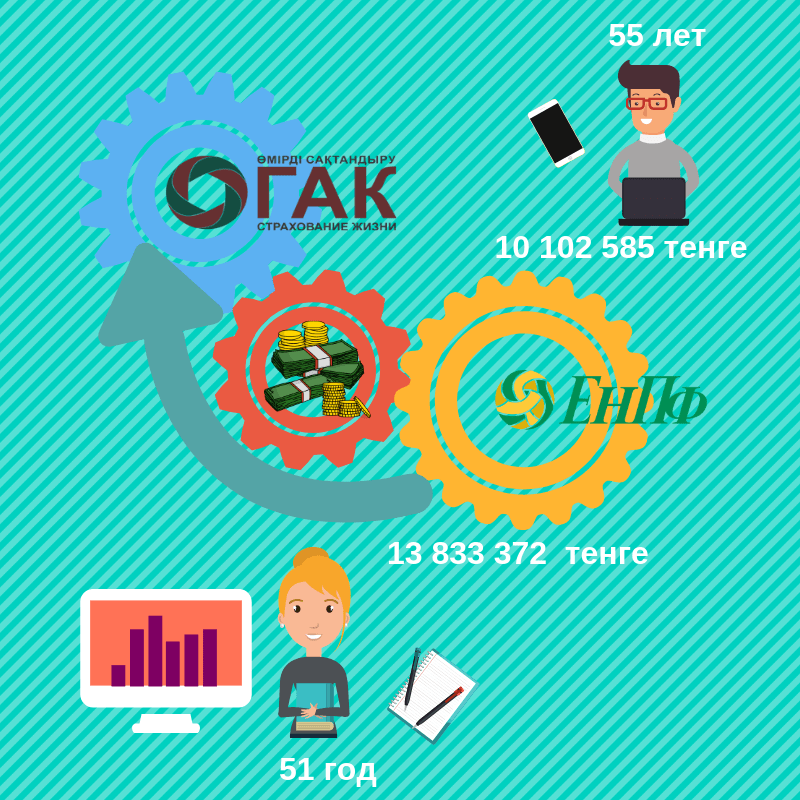

— Давайте. Индивидуальная работа с клиентом предполагает обработку его персональных данных: пол, возраст, сумма ежегодных премий, иначе говоря, взносов, срок страхования, состояние здоровья, образ жизни и другие моменты. Например, женщина, 40 лет, здорова, ежегодно кладет сумму 200 000 тенге на свое имя в страховую компанию, выбрав 20-летний срок страхования, что она имеет? Во-первых, защиту жизни с первого дня после подписания договора и в течение 20 лет в виде 4 с половиной миллионов тенге. Дай Бог, все прекрасно сложится в жизни нашей клиентки, чего я искренне всегда всем желаю, и она получает не только свои накопленные 4 миллиона, но и дивиденды около 3 миллионов. Итого на выходе женщина к своему пенсионному возрасту получит около 7 миллионов тенге.

— Немного непонятно. Человек страхует свою жизнь, и его семья в случае смерти получает определенные деньги? Или он страхует свое здоровье, когда речь идет о травмах, болезнях?

— Дополнительными опциями к продукту «страхование жизни» идет страхование здоровья от 11 критических заболеваний. Это, как вы сказали, травмы, среди 11 критических заболеваний — онкология, инсульт, инфаркт, почечная недостаточность и другие. Не дай Бог, конечно, если поставят такой диагноз. Но с деньгами же легче. На страховые выплаты даже зарубежное обслуживание, лечение возможны.

— А в случае смерти застрахованного кто получает те же 4 миллиона?

— Если произошел уход из жизни по любой причине — средства получает его семья или конкретно указанное в полисе лицо. Если же с застрахованным все в порядке, его деньги не сгорают, лежат на счету, как депозит в банке. В конце выбранного срока страхования человек назад получает свои деньги с процентами.

— Мы говорим о добровольном страховании, есть ли случаи, где оно обязательно?

— Это пример из моей личной жизни, мой сын играет за национальный хоккейный клуб«Барыс», так вот, спортсмены должны обязательно страховать свою жизнь и здоровье от несчастного случая. Этот вид не обязательный, но без страховки спортсмена не допустят к соревнованиям. Однако этот вид не является и накопительным. Это отдельный серьезный разговор.

— Что касается спроса, где сегодня данный продукт популярен больше: среди физических лиц или в корпоративном секторе?

— На мой взгляд, физическим лицам добровольное накопительное страхование однозначно интереснее. Во-первых, это оптимальный способ долгосрочных накоплений и при этом на весь срок — страховая защита. Человек должен разумнее относиться к своей жизни, благополучию своей семьи, будущему своих детей, не перекладывая эту ответственность на других, будь то общество, государство или что-либо еще.

— Гульнар, давайте проведем анализ последних 9−10 лет страхового рынка, как раз то время, которое вы посвятили этому делу. Как менялся спрос на продукт «страхование жизни» в течение этого времени? И как можно объяснить ту или иную тенденцию?

— Если взять к рассмотрению именно этот период, что вы указали — 10 лет, то намечается очень заметная тенденция популярности накопительного страхования жизни год от года. Объясняется это тем, что доверие к страховым компаниям растет по многим причинам: это и своевременные выплаты, если вдруг произошел страховой случай, без волокиты и бюрократических проволочек, если же не произошел страховой случай, люди видят, что вложенные деньги возвращаются, еще и с инвестдоходом. Эти люди, как правило, снова открывают программы себе, членам семьи и так далее. И потом, наши соотечественники гораздо чаще за последнее десятилетие стали бывать за рубежом, не только в качестве туристов, но и по работе, на обучении, они сталкиваются с вопросами страхования жизни при трудоустройстве, и, возвращаясь на Родину, совершенно спокойно и с пониманием относятся к страхованию жизни уже здесь, в Казахстане. По опыту собственной страховой деятельности могу отметить, что у многих моих клиентов есть опыт длительного пребывания за рубежом. И если в 2001 году сумма всех взносов клиентов всего рынка за год составила около 70 миллионов тенге, то сейчас в месяц премии по жизни составляют намного больше этой суммы. Мне кажется, казахстанцы потихоньку учатся задавать себе один неприятный вопрос: «Что будет с моими детьми, престарелыми родителями, если вдруг со мной что-то случится?»

— Но до результатов зарубежных ваших коллег наверняка еще далеко. Я говорю о популярности страхования жизни в Казахстане в сравнении с западными странами?

— Различия огромные. Например, в Японии почти 100% населения застрахованы, в Германии то же самое, в Америке человек шагу не сделает из дома, если не будет застрахован. У них вообще виды страховок самые разные, страхуют и части тела, и голосовые связки, волосы, все что угодно. Недавно вот в США один человек застраховал даже риски от нашествия инопланетян, представляете?

— В Казахстане вы с такими пожеланиями клиентов не сталкивались?

— Ни разу. Нам бы донести до казахстанцев основное: страхование жизни, накопительная программа — это требование времени. Случаев, когда люди просили застраховать те же самые части тела, такого не было. Вот есть договор, он стандартный. Сейчас мы больше работаем над тем, чтобы повысить культуру самого примитивного, я бы сказала, формата — цена жизни, здоровья.

— Получается? В целом хотелось бы услышать ваш прогноз относительно спроса на страхование жизни в ближайшие годы.

— Популярность растет, казахстанцы все же разумно относятся к своей жизни, они любят своих детей, задумываются о будущем своей семьи и пристальнее стали смотреть в свое завтра.

— А есть статистика, процент летальных исходов из общего числа застрахованных?

— На 10 тысяч человек около 5 страховых случаев, это летальный исход, травмы. Конечно, процент невелик, иначе страховые компании давно разорились бы.

— А что с гарантиями на вклады? Как с безопасностью вложений обстоят дела?

— Вы знаете, что если банк обанкротился, то вкладчик получает как минимум 10 миллионов тенге, это гарантированная сумма, которую возвращает Казахстанский фонд гарантирования депозитов. В нашем случае точно таким же гарантом в лице Национального банка является государство, но только здесь не фиксированная сумма, а любая, без ограничений. И еще у некоторых страховых компаний есть договоренности с еще одним гарантом. Это немецкое перестраховочное общество Hannover Re, лидер на мировом рынке страхования. Если вдруг что-то, оно также берет на себя определенные обязательства.

— Я понимаю, что на мой следующий вопрос уже есть очевидный ответ, но спрошу: вы свою жизнь застраховали?

— Конечно, в моей семье 5 страховых полисов, две накопительные программы у супруга, две у меня, по одной я коплю для своего пенсионного возраста, по другой — готовлюсь к свадьбе сына, ему сейчас 14 лет. И еще один накопительный страховой депозит у старшей дочери.

— Успехов вам, Гульнар, спасибо за беседу!

АВТОР: Гаухар Ануарбек

Источник: https://kapital.kz/finance/64416/kak-stanovyatsya-finansovymi-konsultantami-po-strahovaniyu-zhizni.html