Банктер реттеушінің тиісті шешімінен кейін долларлық депозиттер бойынша мөлшерлемені 2%-ға дейін көтеруге асықпайды. Бұны жылдам түрде тек екі ойыншы жасады. Қазақстандықтар валюталық өтімділігін тағы қайда орналастыра алады?

Қазақстанның жаңа қаржылық дәстүрі – теңге мен доллардың «мысық пен тышқан» секілді жазғы ойыны. Демалыс мауысымы алдындағы бір ай бұрын теңге тұрақты түрде құнсызданатын. Биылғы жылда ерекше жағдай болды, теңге сол қалпында қалды. Еліміз үшін мұнай мен қатты рубльдің қолайлы бағасы ұлттық валютаның табысына айналды, деп Ұлттық Банкте есептейді. Бұл орайда қазақстандықтардың бір бөлігі жинақтарын доллармен жинауды тоқтатпайды – «американдықтың» жақтаушыларын олардың тарихи артықшылықтарын өзгертуге ештеңге де әсер етпейді. Қазір мұндай адамдардың саны азайғанын айта еткен жөн. Ұлттық Банктің мәліметтері бойынша 1 мамырдағы жағдай бойынша валютадағы салымдардың мөлшері 7,027 трлн теңгеге дейін төмендеді. Долларизацияның деңгейі банктік жүйеде жылдың басынан 7,4%-ға төмендеп, 41%-ды құрады.

Аз, бірақ кепілдікпен

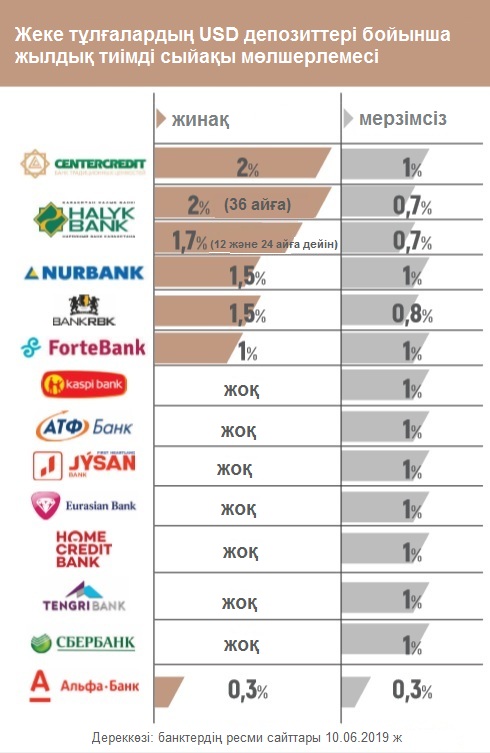

Қазақстандық депозиттерге кепілдік беру қоры доллардағы салымдарға әуестікті бұзады деп есептеледі. Тоқсанда бір рет ҚДКҚ (КФГД) сыйақының максималды мөлшерлемесі ҚДҚҚ банктерге сыйақының максималды мөлшерлемесі бойынша ұсыныстарды жариялайды. Ұлттық Банктің экс-басшысы қатаң кертартпа саясатты ұстанатын, сондықтан долларлық салымдардың табыстылығы түскен еді. Ерболат Досаевтың келуімен жағдай өзгерді: USD-мен жинақтаушы салымдар бойынша рұқсат етілген мөлшерлеме 2%-ға дейін өсті. Алайда банктер ҚДҚҚ ұсыныстарын қолдануға асықпайды. «Курсивпен» қарастырылған 13 ұйымның ішінен тек екеуі ғана мөлшерлемесін максимумға дейін көтерді, айта кететіні оның бірінде ізделетін жылдық 2% қол жеткізу үшін ақшаны үш жылға қатырып тастау қажет.

«Халық арасында талап етілген қаржыны толтыру және сыйақыны жоғалтусыз кез келген кезеңде шешіп алу мүмкіндігі бар депозиттер болып табылады. Өкінішке орай, жинақ салымдары бұл бөлікте шектеулерді қарастырады. Біздің мақсатымыз – клиенттің қажеттіліктерін қанағаттандыру, – деп Сбербанктің қызметкерлері хабарлады.

«Біздің негізгі басымдылығымыз – сервистер және теңгемен өнімдер. Доллардағы Kaspi депозиті валютаны сақтаудың ыңғайлы құралы болып табылады, бірақ біздің теңгедегі депозитымыздың барлық артықшылықтарына ие бола алмайды», – деп түсіндірді Kaspi банкте.

ЕДБ-де долларлық депозиттер бойынша табыстылық 0,3%-2% аралығында орналасқан. Алайда 2%-дық мөлшерлеме USD-мен номинацияланған көптеген қазақстандық компаниялардың еврооблигацияларымен салыстырғанда едәуір тартымды болады, дейді «Казкоммерц Секьюритиз» компаниясы Аналитика департаментінің директоры Нурлан Ашинов. Оның пікірінше, банктер валютаға сұраныстың болмауына байланысты максималды мөлшерлемені ұсынуға асықпайды. «Қазір банктер валютада несиені бермейді, ол тек қана шетелдік заемдарды өтеу үшін қажет, ал қомақты өтеу қазір жоқтың қасы, сондықтан сұраныс та жоқ», – деп сарапшы түсіндіреді. Бұл сөзді Fitch Ratings жыл сайынғы конференцияда Halyk Bank Басқармасы төрағасының орынбасары Мурат Кошенов та растады: «Долларды орналастыру қиынға түседі. Депозиттерді үлкен долларизация кезінде сіздерде доллармен несиелендіру мүмкіндіктеріңіз көп емес. Мысалы, біздің банкімізде валюталық заемдардың үлесі 25–30% шамасында. Сондай-ақ Ұлттық Банктің коэффициенті де бар, оны ескеретін болсақ, ішкі нарықта тартылатын қаражаттың басым бөлігі ішкі нарықта орналастырылуы тиіс, ал долларлық қарызгерлер өте аз».

Қазақстан қаржыгерлер қауымдастығында нарықтың қозғалысына позитивті түрде қарайды, бұрын доллардағы салымдар бойынша пайыздар көбінесе жылдық 0,5–1% шамасында болғаның есімізге салады. «ҚДҚҚ жаңа енгізулері ағымдағы айдың басында жарияланған еді. Осыған байланысты банктердің асығу немесе баяулылығы туралы айту дұрыс емес болады, өйткені әрбір банктің валюталық активтер мен міндеттемелердің құрылымы бар. Кейбір қатысушыларға уақыт қажет сияқты», – деп ҚҚҚ аналитикалық орталығының сарапшысы Рамазан Досов атап көрсетті.

ALPHALUX Consulting шеф-аналитигі Сергей Полыгалов салымшы үшін тағы бір маңызды факторға – валюталық қайта бағалауға назарды аудартады. «Бағамның салыстырмалы тұрақтылығына байланысты USD-мен депозиттер бойынша табыстылық (теңгеге аударып есептегенде – «Курсив») соңғы алты айдың ішінде тек 4%-ды құрады, ал теңгемен жинақ салымдары бойынша – 6,5%. Үш ай бұрын ашылған доллардағы депозиттердің табыстылығына келетін болсақ, онда ол қайта бағалауда теңгемен салымдар бойынша 3,3% салыстырғанда, тек қана 0,5%-ды құрайды», – деп сарапшы есептеді. Оның пікірінше, валюталық салымдардың табыстылығы қайта бағалауды ескере отырып, ұзақ мерзімді перспективаларда ғана болжамдауға болады, қысқа мерзімді перспективада бұл қиынға соғады.

«Ұлттық валютаның бағамы девальвациялық өзгерістерге ұшырайтыны түсінікті, бірақ алайда әлсірету қалай жүзеге асатынын болжамдау қиын. Қысқа мерзімді кезеңде мерзімдік бекітумен баяу құнсыздануы жағдайында айырбастау кезінде бағамның айырмашылығында шығындар пайда болуы мүмкін», – деді Полыгалов мырза.

Банктік емес құралдар

Әзірше банктер долларлық депозиттердің табыстылығын ұлғайтуға асықпайды, брокерлік компаниялар өз баламасын ұсынады. Осылайша, «Фридом Финанс» ИК «Рантье» долларлық облигациялық бағдарламасын іске асырады. Төлемдердің мерзімділігі – айына бір рет, орташа өлшенген табыстылық – жылдық 6%. Банкте салымды ашу үшін жеткілікті болатын $50 клиент бұл бағдарламаға кіре алмайды, мұнда кіру үшін $14 мың доллар қажет. Егер де мұндай жинақтар болмаса, брокер құны доллардың бағамына байланған теңгелік облигацияларды ұсынады. Ол бойынша табыстылық жылдық 7% мөлшерінде құрайды.

Өмірді сақтандыру компанияларында «кіру нүктесі» төменірек, бірақ табыстылық та азырақ. Осылайша, Nomad-Life пайданы жылдық 3,41%-ды уәде етіп, шартты $1 мың долларға да ресімдеуге дайын.

Сергей Полыгалов пікірінше, бүгінгі таңда нарықта баламалы қаржы құралдарының көптеген түрлері бар, оларды банктермен салыстыратын болсақ, біріншіден, сенімді, екіншіден, валютада едәуір жоғары табыстылықты береді. «Осындай құралдардың ішінде табыстылығы эмитент пен облигациялардың мерзіміне байланысты 3%-8% аралығын құрайтын квазимемлекеттік компаниялардың еврооблигацияларды атап көрсетуге болады. Оның үстінен бұл қағаздар бойынша сақтандыру инвестициялар сомасынан 100%-ды құрайды», – деп сарапшы қорытындылады.

Дереккөзі: kursiv.kz